半ば常識のようにあちこちのブログで語られている「トラリピの利益幅はATRで決めるべし」という文言。

でも、めがねこはこのATRでトラリピの設定、特に利益幅を決めるということに大きく反対なのです。

ATR(アベレージ・トゥルー・レンジ)というのは一定期間の平均値幅です

ではATRの結果は無意味なのか?なぜこんなにトラリピで使われているのかについて考察していこうと思います。

バックテストはATRよりははるかに精度が高いよ

トラリピにおけるATRの功績

ATRってトラリピの利益幅を決める上で役に立つの?

ATRは利益幅を決めるに一役買っており、その数字が全くの無意味というわけではありません。

トラリピを行う際に、適当に利益幅を決めるよりはATRを参照して決めたほうがちょっとマシです。

なぜなら、ATRと最適な利益幅には相関性があるからです

つまり、ATRの数字が大きいということは値動きが大きいということになり、利益幅も広めの方が適するということになります。

風が吹けば桶屋が儲かるというのと同じだね

どういうこと?

ATRが大きければ巡り巡って利益幅を広げる方向に力が作用するってこと

はたしてATRをそのまま利益幅に落とし込むのはベストな方法なのか?

ただ、そのATRの使い方にはちょっと疑問を感じています。

なぜなら、ほとんどの場合ATRで出た数字をそのまま利益幅にしてしまっているからです。

「風が吹いたら桶屋が儲かる」を例にとると、風速5mの風が吹いたから、桶が5個多く売れるはずなんて根拠もなく考えないはずです。

風が風速5mのとき桶が50個儲かった。

3mなら30個だった。

だから4mなら40個のはず。

このように相関性を計るプロセスを得て、風と桶の数を調節しないと意味がありません。

上記の例なら風速が1mあがるごとに桶が10個儲かるという情報が集まってはじめて活用できる指針になるのです。

それなのにATR=利益幅を提唱しているほぼすべての人は、その情報収集と検証の部分が一切ありません。

まるで風速1mに対して桶が1個多く売れると言うように関連していない単位の情報を同じ数字でくっつけているだけに見えてしまうのです。

つまりATRと理想の利益幅の関連性がどのくらいあるのかの検証が一切ないのです。

ATRがトラリピの理想の利益幅からはほど遠いという3つの証拠

めがねこがATRを過信しないのは、多方面から見てATRは理想の利益幅からは程遠いと感じるからです。

おもに3つ問題点があります。

- バックテスト結果との大きな相違

- 理想の利益幅の原理に反している

- ATRをチャートの波に当てはめるという構造上の問題

バックテスト結果との大きな相違

バックテストというのは過去の値動きのデータを使って、トラップ幅や利益幅を任意に設定してシュミレーションできるテストのことです。

未来のことはわかりませんがデータを取得した値動きに関してはバックテストの結果が最良の結果になります。

バックテストは取得したデータ内においては確実にトラリピのベストの設定がわかる

もしATRが利益幅を決める上で参考になる情報なら、結果はバックテストと近くなるはずです。

しかし、わたしがバックテストを何百回と行った結果と他ブログで公開されているATRをもとにした設定を見比べると、ベストとされる設定の値が2倍以上も違うこともめずらしくありません。

たとえ過去のデータとはいえ、確実にベストな設定であるバックテストと、全然違う数字になってしまうATRは本当に参考になるのでしょうか?

さらにバックテストを行っていて気づいたことがあります。

ATRの数字はいつも同じなので利益幅の原理に反している

ATRは取得するTR(値幅)の平均です。

ですから、結果は1つの通貨ペアに対して1つだけです。

たとえばカナダドル円の1年間の日足ATRは0.7円のように答えは基本1つだけなのです。

でもこれは理想の利益幅として、とてもおかしなことなのです

ちょっと考えればわかると思いますが、トラップ幅が1pipの時と100pipsのときでは、かなり理想の利益幅はかわってくるはずです。

事実、わたしがバックテストを行った結果でもトラップ幅がせまいと、理想の利益幅は倍ほども大きくなることがありました。

つまり、理想の利益幅はトラップ幅によってかなり変動します

それなのにATRは集計期間によってのみでしか結果に差がでません。

トラップ幅が1円でも0.01円でもATRの値幅は同じなので、とても理想の利益幅とは思えない雑な結果しか出ません。

ATRをチャートの波に当てはめるという構造上の問題

最もカン違いされていると思われるのがこの構造上の問題です。

ATRとチャートの波の形はほぼ無関係です

ATRは、もともと値動きの激しさを表すテクニカル指標でチャートの波を表す指標ではありません。

言葉で説明してもピンと来ないと思うので、ここで例をあげます。

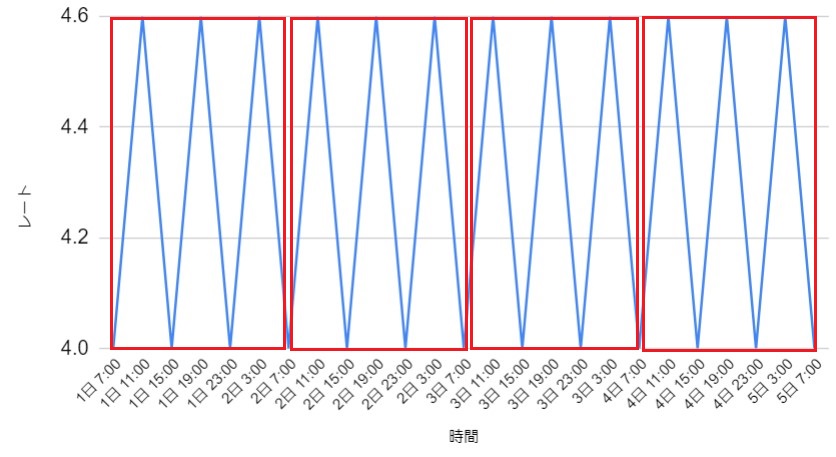

次にあげるのはすべて丸4日分の疑似チャートです。

見比べてみてください。

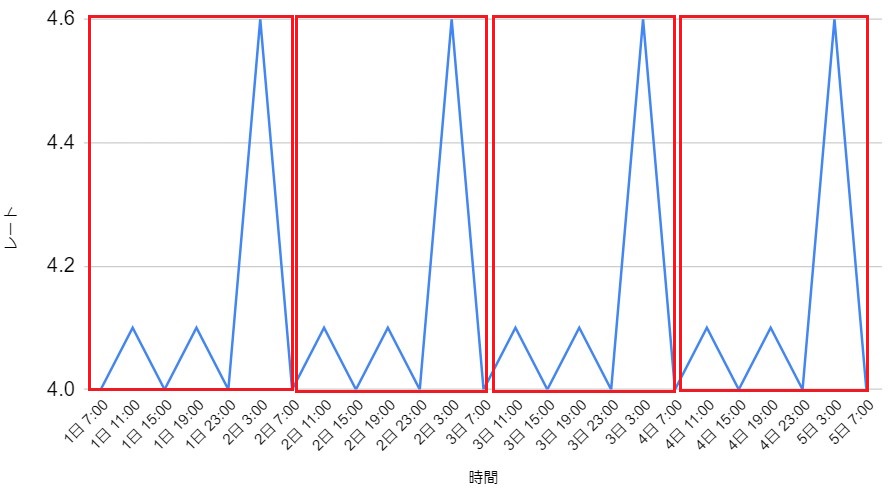

チャート①

これがATRが好きな人が思い描く理想のチャートです。

赤い四角で囲んだ部分が1日の値動きなので毎日きっちり0.6円の幅でレートが動いていることがわかります。

つまりATRはきっかり0.6円です。

もし、こんなチャートであれば利益幅0.6円というのはまさに理想的な値幅になります。

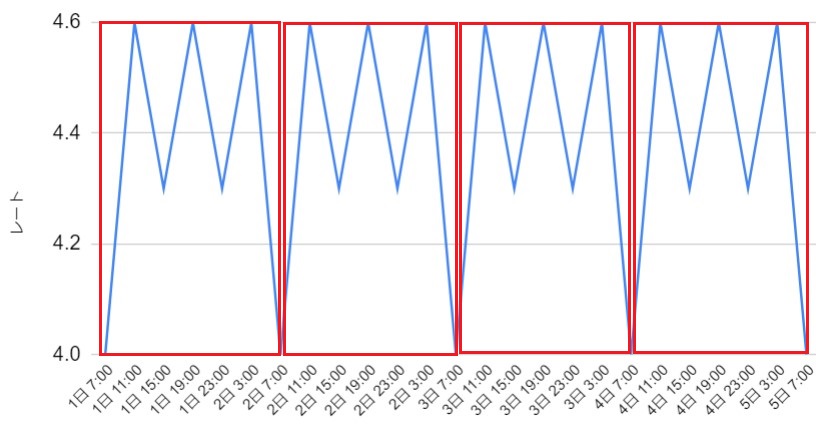

チャート②

こちらのチャートも毎日きっちり0.6円の幅でレートが動いています。

つまりATRは0.6円です。

では理想の利益幅はどのくらいですか?

ほぼほぼ間違いなく0.3円じゃないですか?

だって0.3円にすればほとんどの波を利益に変えることができるのですから

実はわたしは波を効率的にとらえると利益が増えるという考えには反対です

しかしATRを信望する方々は波を効率よくとらえるのがベストと考えているので、その考えに合わせてここでは波を捉えることを優先しています

チャート③

もちろん、こちらのチャートもATRは0.6円ですね

そして波を捉えるなら0.1円がもっとも効率的に波を捉えられることになります。

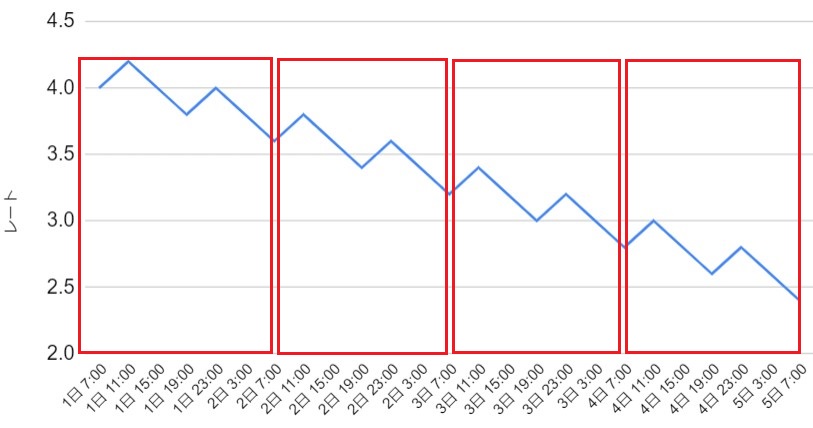

チャート④

最後にこちらのチャートはどうでしょう?

ちょっとわかりにくいですが、1日目のレートは4.2円から3.6円までの0.6円の幅を推移しています。

レートは右肩下がりですが2日目以降も0.6円の値幅があることには変わりません。

つまりこのチャートもATRは0.6円です。

このチャートで利益値幅を0.6円に設定して、買いのリピート売買をしていたらどうなるかわかりますか?

0.6円の利益幅では、実際の利益が1円も出ないということになります

大事なポイントはなにかというと捉えたい波はどのくらいのスパンで繰り返されているかは研究しないと一切わからないということです。

波が1日の値動きで形成されているように見えるなら1日のATR

1時間なら1時間のATRが値幅を決める上で大きな意味を持つでしょう。

捉えたい波が繰り返されいるスパンをある程度特定して初めて、ATRの数字が意味を持つのです。

「ATRは波のスパンを特定して初めて意味を持つ」という考察はOnyさんの情報を参考にさせていだきました

Onyさんといっしょにはすばらしい情報があふれていますよ

ATRでトラリピの利益幅を決めることへのさらなる疑問

さて、前の章ではATRで利益幅を決めることについて3つの問題点を指摘しました。

でも、まだあるのです。

それはこういう問題です

チャートのどの波を捉えるのが最高の利益幅なのか?

そもそもチャートには大きな波、小さな波とさまざまな波が積み重なってできています。

ATRで利益幅を決めているブログやホームページをみると暗黙の了解のように「チャートが1番多く繰り返している波」がベストな設定であるかのごとく書かれています。

そもそも、波が1番多く繰り返される幅が1番利益が出るというのが間違いです。

繰り返されるというのは決済の頻度を最高にする方法で額を最大にする方法ではありません

波の繰り返す頻度はモンハンの手数みたいなものだね

手数なら片手剣や双剣が多いよね

でも大剣やハンマーは1発が重いから、どっちがいいとは一概に言えないのと一緒だね

わたしが別のブログ記事で検証したところによると、見た目のチャートの波の数と理想的な利益幅は一致しないという結果が出ました。

そもそも、波がひんぱんに繰り返される幅が1番利益が出るという前提からして間違っているのです。

じゃあバックテストはトラリピでは万能なの?

ここまで読んでくれた方はきっとこう思っていますよね?

「ATRがダメっていうなら、じゃあバックテストは信頼できるの?」って

もちろん、バックテストは過去の指標なので未来のおいてその信頼性はわかりません。

きっと扱っている通貨ペアや、未来の為替の傾向によってもバックテストの信頼性はかわっていくでしょう

ただし、バックテストを何回も繰り返して見えてきたものもあります。

それはバックテストではほとんどの場合において広めの利益幅の方が利益が増えるという高い傾向です。

ポジショントークを疑え

わたしが元からATRを信用しないのはもう1つ大きな理由があります。

それは、最初にATRで利益幅を決めるのが適しているという情報を流したのは誰か?ということです。

最初の発信元がもしATRが浸透することによって利益を得ることができる立場であったなら、ATRを鵜呑みにすることはなんともバカらしいことだと思いませんか?

もちろん、それでも発信元が間違っているということにはなりませんが、少なくとも懐疑的に(だけど公平に)検証を行うほうが賢いと思います。

大人の事情もあり、あえて詳しくは書きませんが、情報にはポジショントークというものもあるのだというのは覚えておいた方がよいでしょう。

【結論】ATRの有益度にはおおいに疑問が残る

トラリピはボラティリティ(値動き)によって利益を得る手法です。

ATRはある期間の平均の値幅をはかる指標なので、適当に利益幅を決めるよりはほんの少しマシです。

ただATRと理想的な利益幅の関連性については、ほぼ情報がないのが実情です

対してバックテストの結果というのは、過去の参照したデータ内においては最高の利益幅を割り出すことが可能です

ATR単体の情報とバックテストの有効度には雲泥の差があると感じざるを得ません。

ATRはそれだけでは大した意味を持たない情報で、そこに波が繰り返されるスパンを割り出して当てはめないと有効な数字にならないのです。

当然バックテストの数字も年によってどんどん変わります。

ですから、わたしはバックテストの結果をそのまま使うのではなく、たくさんテストから導き出された効果的な利益幅の傾向を使っています。

その傾向とは広利益幅です。

おおまかな傾向さえしっかり掴んでいれば、2~3年前のバックテストから導き出された利益幅でもちゃんと有効に機能します。

本当に機能しているかどうかはわたしの実績であなた自身が判断してください。